|

����ʦ2012��6�¿�

���������в�ʱ��5��5������9��30��(����ʱ��5��5��22:30)���ͷ���ִ�ƵIJ���ϣ��•����Τ��˾2012��ɶ���������ڰ��������У��н������˲μ��˴�ᣬ���У�Լ���İٸ��й��ˡ�

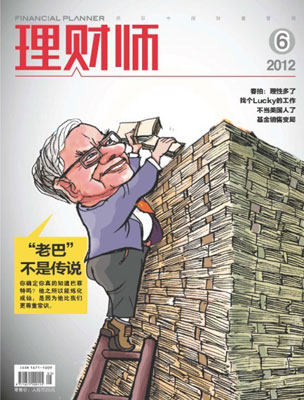

������������������Խ��Խ����й���Ҳ�����˰ͷ��ء����й����ͷ��ر���Ϊ���������¼���Ϊ�����������˶���������˼�ѧ�ϸ���ȭ���ŵģ����ڹ�����һ�����֣����Dzƴ����ֵ�������Ӳ�ǻ��ϴ�ѵ������ϰ��ϵ�һ��һ��ѧ�ࡣ����Ǵ����澭��û����Ĺ����ϵĽ�ѧ�ѱ㷭�˼�������������ѧ�Ѱ��Ͽ��Ƿ���û���Լ�����飬�����ƶ�û��һ�۾�ֱ�Ӿ��˳�ȥ��Ҫ����ô˵���������������أ�

�������ǣ������İͷ��ؿɲ�������

�������Ŵ�ү

�����ͷ������ڰ���������ģ����ң����Ĵ�ʱ�ⶼ��������ȹ��ģ����������ڹ�ƱͶ������ȡ���˾�ɹ�֮�������������ֵķ�������һ�������ǻ����ֵ�Ͷ�����ǽʾ���֭��Ū�����Ϊʲô�������һ�����ڼ�����������֪���İ��������ͷ��ص����Ǻη���ʥ����ʵ˵����ʱ��֪��������������IJ��ࡣ

������˵���ͷ������չ��ˡ���ʢ���ʱ���10%�Ĺɷݳ�Ϊ��һ������֮��ʼ���롶��ʢ���ʱ�����Ů�ϰ忭ɪ��•����ķƵƵ������������һ�����뿭ɪ��•����ķ���������ι۵�ʱ�������˸�С��Ц�����������ɪ��•����ķ����֪���������ľ���λ�ã��������ڡ���ʢ���ʱ��������ΰ�д��һƪ���£�����Ϸ�ư��������ǡ��������ꡱ�����ǣ����Ϸɻ�����������һ��������ͼ��������������ķ�λ�����Կ϶����ǣ���ɪ��•����ķ���˰���

����ϣ��•����Τ��˾��Berkshire Hathaway�����»���ϯ����ϯִ�г� ����•�ͷ���

������ȷ���������Ǹ�С�ط������ͷ��ؾ��dz�����ͨ�˼ҡ��丸������•�ͷ�����1942---1952��䣬���Ĵ���Ϊ���͵��˻�ѡ������������Ա��Ҳ��ˣ��ͷ������ڻ�ʢ�����������һ��ʱ�䣬���Ͷ�λ�ڻ�ʢ�������������•����ɭ��ѧ��һ����У�����ͷ��صĽᷢ������ɺ•����ɭ�ǰ�������һλ������Ů�����ͷ�������˵�����ҷdz����ˣ�����20����30�������������������������˲�Ʊ��������ĸ�ĸ���õ������õĽ�����������ر��������ҵĵ����ر�Ķ��͡�����ҳ����ø��磬���߳������������ң��Ͳ���õ������Ķ��͡���

��������ͷ������ԣ���������֮·��˳���ģ�û��ʲô���š����磬�ͷ��غ����ȷ�����Լ���ְҵ�滮�����õ��˼ҳ���֧�ֺ�������ô�����ж����أ�10�꣡�ͷ��ؼ���һ����ͳ����ÿ������10���ʱ���ᱻ���״���ȥ��������������һ�Σ��ⱻ����������һ���е��ش��¼���Ӧ�ͷ��ص��������ĸ��״����ݷ��˵�ʱ�����������������ĸ�ʢͶ�����и��ϻ���������•�²����ι���ŦԼ֤ȯ���������ͷ���Ϊ���Լ���ְҵ���룬Ͷ��ʦ������У����˵����1950---1951������ڸ��ױ��Ǵ�ѧ��ѧԺ���о�����������������һ��ѧλ������Ϊ���ܹ��л���õ���ʱ�ڸ�У�ĸ���ķ�Ľ̻塣������ķ����ʵ����һ����������ܡ���

�����ͷ��صĻ�����������һ��ÿ��65��Ԫ�������ҹ�Ԣ�↑ʼ�ġ����ǵ�Ů�����罵����������һ����ױ̨�ij����������˴�����ʱ��������ɺ��Щ�Ļ������ˣ������ðͷ��ضԽ�Ǯ�ٵúܽ���ֱ����һ�죬����ϴ�·�ʱ�����˰ͷ��صĽ���¼������֪���������ɷ��˺ܶ�Ǯ��

������ɪ��•����ķ�ͷ��صĿ���Ҳ������̡���һ���ڻ�����������Ҫ��绰����������û��һëǮ���ͷ��شӿڴ��������˶�ë���Ӳ�ң������������һ����������˷�һë���Ǯ�������ҵط�����Ǯ��Ϊ�ˣ���˿�ɪ��•����ķ�ij�Ц��

�����ͷ��صļ��˶�֪�����Ӳ��һ�Ǯ��������ȥס��ν�����Ǽ��Ƶ꣬�����ղ����ơ�������ƷΪ�֣�Ҳû�м������������ͧ��

��1954�꣬��ɺ����1.5����Ԫװ��ס�����ºݰͷ��ص�һ�����ѽ������ֱ����Ҫ�˰ͷ��ص���һ����

����1962��ͷ���32�꣬���ǰ����̡�������������Ϊ�����̵���ζ���ʱ������Ĭ��˵��������Ǯ�������κ��Լ���Ҫ�Ķ�������Ȼ������ζ��ز���˵��������Ȼ�������Ը��Ļ�������ʵ���ͷ��������ܵ���Ǯ�Ĺ��̡�

������6��������������Ǯ������ͨ�������������������������ı�ͯ��ʼ������ԭʼ���ۡ�ȥ��12�£����չ�����ұ��硣�ڽ���İͷ��عɶ�����������һ�Ͷ�ݱ�ֽ������Ϸ���ͷ����ߵ�һ��ľ��ǰ�������˱ȶ�•�Ǵġ���ʵ�ϣ�����Լ��Ҫһ�������Ͷ�ݱ�ֽ����������������..�����ͷ������ڰѱ�ֽ�ӵ������ľ�ݣ����ﴫ��һ��Ȯ�ͣ���������ͯ��ľ�����

����Ҳ���Ǵ���ʱ������ʼ���Լ������������������������һ��Ԫʱ����֪��ͨ���������ջ��Ϊ10��Ԫ������һֱ������ſ�ʼͶ��������ҵ�������ûʵ����ɾ��������������˵����Ǯ������������¸����ڵ����⣬������һ�������ʮ���ܹ���ֵ�Ķ���......�ܶ���ϣ���ܺܿ췢���¸����Ҳ����������ܾ���Ǯ����ֻ֪������ʱ������������Ǯ����

����Ǯ�ڰͷ��ص����о���һ�������ӣ�

���������ؽ�

�����ͷ��ر���Ϊ������ˣ����Ǵ�����������ҵ�Ͷ�����ţ�Ҳ��ˣ��йذͷ���Ͷ�ʼ��ɵ��鼮�������ⲻ֪���ͷ��ص�����Ͷ�����Ͷ�ʷ�����Դ���ճ����ƵĹ�����仰˵���ͷ��ظ�������ƣ��������ƽϡ�

����������ͷ��ص�Ͷ�ʷ���������Ͷ���߲����£�ֻ��˵�����Ƚ����ˣ������Թ������ʵ���ϣ��ͷ������Ͷ�ʲ���ϣ��•����Τʱ����Щ��ɴ�����ҿ��ͷ���������ݵķ�����ͨ��������Ӫ�ɱ������˴����ֽ𣬲�������Ͷ�뵽������õ���Ŀ��ȥ����֧���˲���ϣ����˾����ҵ���ر���Ҳ��������Ͷ�����Ŀ�У��ͷ��ط��������ġ����ӡ��⡣��Ҳ�������ǽ��쿴���IJ���ϣ��•����Τ��

������һ���Ͷ�ʹ�˾��ȣ�����ϣ����ģʽ��һЩ�ر𡣲���ϣ������Ҫ��ҵ���DZ��գ�����ҵ��Ϊ����ϣ���ṩ���ǡ�����𡱡�ÿ����ҵ���и���𣬱�����ҵ�ĸ������DZ��ѡ����ѽ������չ�˾���չ�˾�������ٵ�֧����ʣ��Ĵֱ��ѿ����ó�ȥ����Ͷ�ʣ���Ͷ������ȴ�鱣�չ�˾���У��൱����Ϣ�������˵�����ո�����ǰͷ��ص�������������������һ��������ͼ���ưͷ��ص�Ͷ�����dz���һ�����⡣

��������������ҵȫ�����ĸ��ܾ������ڽ���İͷ��عɶ���������˵س��������ʵĻ��ᡣ��ˣ�������һҲ���������ܳ�ʱ����������˰ͷ��ء�

���������������˵����ɱ��������ɱ��ı��ո�����Dz���ϣ���ɹ��ؼ�������Ҳע�����ϣ���ĸܸ�һֱ������1.5��2�����û������ܸ��ʣ����Dz��벮��ϣ����Ͷ�ʻر��ʻ����½�����ô�Dz��ǻ���Ͷ����Ҫ�������ģʽ�ͱ���ӵ�б��չ�˾���ȡ�������ʵ��ʽ𣿡�

��������ع����ڲ�����д�������������Ҳ�����ǹ�˾����ʵ����ֵͶ�ʺ��˼���������������Ҫ���ưͷ��صijɹ�ģʽ�����Ƿ��ַdz����ѡ��ӹ�����˵������ȱ�����Գ��ڳ��м�ʮ��ĺù�˾�������ҵ����ܵ��ֲ����ƣ�Ҳ���ܼ��г��У���Σ����Ǻ��ѻ�ó��ڵ��ʽ���Դ����ʱ�����ǿ��Կ���������̰���־壬ȴ����ֹ�ͻ���ɱ�������ԣ����Ǿ��ã�Ҫ���ưͷ��ص�Ͷ��ģʽ�����ȱ��������������ʽ���Դ����

�����ͷ��صĻش�ǫѷ����ʵ������һ��˼·һ�£����������ϸ��ɱ��ĸ����ܸ��ʵ�ȷ�dzɹ��ؼ����أ�����Ҳ�Դ�Ϊ����Ȼ������Ϊ����ϣ���ijɹ�����ʱ������ϵĽ�������������Ѿ��߱����ȷ����ơ����������Լ���ͷ������Ҳ���Ѹ��Ƶ���ijɹ������磬������ʲô�õ�Ͷ����Ŀ����Ҷ������뵽����

�����������ܲ��ܸ��ưͷ��ص��������˱��𰸡�

�����ͷ��ز�������Լ����ʽ�ɱ��������⽻�ļ۸����������Ա�һ���ȴ�����ʳ�Ļ��ᡣ��ô�ͷ����ڵȴ�ʲô���Ļ����أ�������ҵ����˦����ʱ������͵İ��������ͷ���Ͷ�ʸ�ʢ�ˡ�

�����������Ȼ���һ��2008��9�°ͷ������ŵIJ���ϣ����˾Ͷ�ʸ�ʢ���龰��Ϊ�����ȸ�ʢ����ʱ�ͷ����ó���50����Ԫ����2008�����Σ����������ʱ�������г�֮���İ��������������ͨ�ɶ����ڲ����в�����棬���������ʢʩ��Ԯ��ʱ�������������ȹɡ��˷��ɹ����и�ʢ���ȹɿ�νһ�����á���һ���Եͼ�������ȹɣ����˸�ͦ�����еĺ��������������֤Ͷ�ʱ���ȫͬʱ����ÿ��10%�Ĺ̶����档�������������������ƽ����ر���ԼΪ8.9%�����Ͷ��������ڹ�Ʊ��ƽ�����档�������Ϲ���Щ���ȹɣ��������Ѫ�л�ø�ʢ����ͨ���Ϲ�Ȩ�����г����ǣ����۸�ʢÿ�ɼ۸��ߣ����Ͼ�����115Ԫһ�ɵļ۸���и�ʢ��ͨ��Ʊ�����ɼ��µ���ֵ����Ȩʱ�����Դ��ݷ����Ϲ���

����2011��4��18�գ�Ͷ�����о�ͷ��ʢ��������֧��55����Ԫ����ȫ����ڽ���Σ��ʱ���۸�����ͷ������²���ϣ��•����Τ��˾�ĸ�ʢ�������ȹɡ���������ʱ����ͷ���һ���ջ���Լ12.7����Ԫ����Ϣ���ټ���24.3����Ԫ����Ȩ�����5����Ԫ����ǰ��صȷ��ã��ͷ��������50����Ԫ�ѽӽ�������

�����ͷ�������������˻���ͬʱҲ�ƽϽ����õĶ��١�2008���ڲ���ϣ���ɶ�����������ʣ����ͷ���������������ֻ��30���꣬û��ʲô������Դ��ֻ�ܿ�һ��ȫ���ƵĹ�����ı��������û�кܶ�ʱ���о�����Ͷ�ʣ��������Ѿ��бʴ����㹻ά��һ�������֧����ô���ܵĵ�һ��100�����Ͷ�ʣ���������Ǿ���Ͷ�ʵ��ʲ���������ñ��������ͷ��ع���һЦ�ش𣺡��һ�����е�Ǯ��Ͷ�ʵ�һ���ͳɱ����ٱ��ն�500ָ����ָ������Ȼ�����Ŭ����������

����ע�⣡�ͷ����ر�ǿ��ѡ��ɱ����͵�ָ��������Ϊ��ָ������Ĺ�����Խ�ͣ��ɱ�����Խ��������Խ�ߡ��ͷ�����Ϊ���������Ͷ���ߵ�Ͷ��ÿ��Ҫ�������ѵȳԵ�2%����ô���Ͷ��������Ҫ���ϻ��߳���ָ���ͻ���ʮ�����ѡ���СͶ���߰�������������ͨ������ָ���������ɽ���Ͷ�ʣ�ʱ�����Խ�ã���Ȼ���۵IJƸ���Խ��Խ�ࡣ

����ͬ���ĵ��������dz�������ɱ����Ͷ���ߣ���ͷ��ֻ��Ϊȯ�̹����������ѣ��Լ�ȴ��������ˮһ���ա����Dz�����һ���ˣ����ͷ��صĵ��ޣ�ijֻ��Ʊ�ֹ�8�꣬���������������1.5%���������8���У�ÿ���»���һ�Σ�֧��1.5%�ķ��ã�һ��12������֧������18%��8�겻�㸴������̬֧��Ҳ�ﵽ144%�����㲻֪����һ����һ����ħ��������ϸ��֮�С�

��˰��˰

����1944��ף�14��İͷ���������ĵ�һ������˰����7��Ԫ��Ϊ�˰�˰�͵�7��Ԫ��������������г���Ϊҵ��֧�����ü��Կ۳���Ҳ���Ǵ���ʱ����һ��ϸ��İͷ��أ���˰����ǰȴ��Ϊ��һ��ì���塣

����һ���棬����һ����ʵ����˰�ˡ�����ҵ��ʱ���ͱ�ֽ�����뵽����������ǧ����Ԫ���ʲ�������ϸ��˰�����������š��뵱�꣬�����µ��������ֵ�֤ȯ���£���Σ�����������ò����ܲ���������ز��ŵ���Ѷ�����Է����Ǽ����������õ���˰��¼���Ӷ��Ͽ�����������������˾�ij�ŵ��

�����ݰͷ�����1998���¹ɶ�����¶��������Dz���ϣ����ͨ���ٱ����Ѿ�֧����֧������������˰����27����Ԫ֮�࣬���Ǯ�㹻����������֧Ӧ�������ϵĿ�����Ҳ����˵��ȫ����ֻҪ��625����ϣ����ͨ���ٱ�����������˰�ˣ�������������˾����������Ͳ�������˰�ˡ��ͷ�����Ϊ������ϣ���Ĺɶ�����˵�ǡ����ڹ��ҡ���

�����ͷ��ػ���������������˰�����ߣ�����˼���ǣ��������������������ǽ�˰̫�ٶ�����̫�ࡣ

����������һ���棬�ͷ������ڴ�������ź�����˰���ͷ�����֪�ӻ���˰�����ڲ���ϣ����˾���۲Ƹ��ļ�������ˣ��������ڸ��ɶ��������ᵽ�ӻ���˰����˰��Ϊ��ҵ�����ľ����档Ҳ��ˣ��ͷ��ز�ȡ�˳���Ͷ�ʵIJ��ԣ���Ϊ����Ͷ�ʲ��Կ���ʹ����ϣ����ʵ���ʱ�����ʱ����˰���Ӷ��и�����ֽ𱻹�˾���������ʱ���������ѩ��Խ��Խ�Դˣ��ͷ�����1989���¹ɶ������й����ʵ�������

���������貮��ϣ��ֻ��һ��Ԫ��Ͷ�ʣ�����ÿ��ȴ������һ���Ļر����������ǽ������������õ��ʽ���ͬ���ķ�ʽ���ظ�19�꣬���20������������34%��˰���ܹ���������13000��Ԫ���������Լ�������õ�25250��Ԫ����������������Ȼ��Ҫ�����Ǽ�һ�㣬ֻ��һ����Ͷ�ʣ�������ͬ������ÿ��һ�������Ľ����ߴ�1048576��Ԫ���ٿ۳�34%��356500��Ԫ������˰֮��ʵ��69000��Ԫ��

����֮���Ի�����˴�IJ��죬Ψһ�����ɾ�������˰֧������㡣��Ȥ���ǣ������Ӻ���������������˰���ǰ���ߣ���Ȼ��������ȵ��������õ����˰�𡣡�

��������˵������Ͷ�ʵĽ����˫Ӯ��

����ֵ��ע����ǣ���ȡ����Ͷ�����ӻ���˰�IJ��Բ����ʺ��й��ĸ���Ͷ���ߣ���Ϊ������Ϊֹ�ڹ�Ʊ�г��ϵ�Ͷ��������Ȼ����˰�ġ���Ȼ��Ͷ����Ҳ����Ѱ�ٵ�ֵ�ó���Ͷ�ʵ���ҵ����������ı�����

�����ͱ�˰���ԣ��ͷ��ز����г��ڵĿ�����Ҳ�и����ļƽϣ����͵����Ӿ��DZ��˾����������˾������������2005��Ĺ������������ߴ�570����Ԫ���DZ��˾��ʷ�Ϲ�ģ����һ�Σ�ǰ����ʱ2�ꡣ�����������ɣ������ι����������ֽ��ף�����ϣ����˾��Ӧ�öԳ��ۼ��й�˾�����������˰������������15����Ԫ���ϣ������������ʽ�������������Ͷ�뵽�µ���ҵ��ȥ����ʱ�Ͳ���Ҫ��˰����Ҫ�ȵ����Ͷ�ʽ����лر�ʱ�������ܴ�����ȡ����˰�������չ������˾��˵Ҳ����ˡ�

��������ϣ����˾��Ȼ�Ѿ���1989��Ϳ�ʼ���е�9600��ɼ��й�˾��Ʊ������43����Ԫ������Ȼ���ϵز�ȡ�������ߡ��������ѳ�����ҵ����ȫ��Ͷ������ҵ��ȥ������ع��������Ҫ���ɵĴ��˰�

�������������ĵڶ����أ������չ������˾ͨ�������Թɻ��ɷ�ʽϡ����ԭ�йɶ�Ȩ���ÿ�����棬������Ϊ�����չ��ƻ���һ���֣����˾�漴������δ��12��18�����ォ����180�ڡ�220����Ԫ�ع��뼪�й�˾�Ķһ���Ʊ�����������Ľ������60%��Ʊ����40%�ֽ��һ�����չ��ƻ�����Ч����һ���ġ�

������ô�����˾Ϊʲô��һ��ʼ�Ͳ���һ�����չ��ƻ��أ���ͬ���ǿ��ǵ�����ʹ���й�˾�Ĺɶ��ǽ��ɴ�����˰�ѣ��ͷ������ⷽ���ν�dz�һ�dz�һ�ǡ�

����ԭ����1996�겮��ϣ����˾���µ��ʱ���/�����㲥��˾����ʿ�ṫ˾��22����Ԫ�ļ۸��չ�ʱ�����о���ȡ��һ���ֽ𡣶���������һ���ֽ��ף�����ϣ����˾��Ϊ�˽�����4����Ԫ˰�𡣶�����ͨ�����֡������ߡ���ʽ������Ч�˷�������⡪�����й�˾��ԭ�йɶ����ȳ��й�Ʊ�����������Ҫ�ֽ���ڹ�˾�г����׳���Ʊ�����ͬʱ���˾��ŵ�����ϰ�����Ԫ�ع���Щ��Ʊ��������Ч������Ϊ���й�˾�ɶ��������۹�Ʊ��������ɵĹɼ��µ�����ʵ����һ����ơ�

������Ȼ���ͷ��ص�����Ҳ�����һЩ�˵����ɣ��������������Ǯ��Ҳ�������С���˰�������ɡ��Դˣ��ͷ���Ц�ƣ��Լ�����ϣ��ÿ���˶�Ч��������˰����������Լ��IJƲ���

�����Ų��滮

����2006��6��26�գ��ͷ���������δ����������������������������ϣ��•����Τ��˾��Ʊ��85%������ʱ����370����Ԫ��������ҵ�״γ�����˹�ģ�ľ�������������֮�彫������ȫ�����Ļ����ȶ���÷�մ�•�ǴĻ���ᣬ��Ҫ���Լ��������ʽ����ͨ����������츣�����࣬�����ǹ��������άϵ�����ij�������֮�衣

����ȫ��һֱ�����ڴ����ǵļ�ͥ������г�һ�ճ�Ϊȫ�������Ļ���ᣬ������ͻȻ֮������Ĵ�ʾ����ú�������Ϊ�Ծ���Ϊ�˰�ο�����ǣ��ͷ��ؾ��������µ��ʽ𣬹��Ƽ�ֵԼ60����Ԫ���������Ǹ��ԵĻ���ᣬÿ�������ֱ�õ�10����Ԫ����ɺ•����ɭ•�ͷ��ػ����õ�30����Ԫ���������գ��ǴĻ����õ��ĵ�һ��ľ�����15����Ԫ�������Ǹ��ԵĻ����õ�5��000����Ԫ����ɺ•����ɭ•�ͷ��ػ����õ�1.5����Ԫ�����ݲ���ϣ��•����Τ��˾�Ĺ�Ʊ�۸�ÿ��ľ��������������ͬ��ʵ������ǣ�ÿ��ľ�����������ӡ�

������λ���Լ���Ӳ�ҵ��³����˶�����һ�µ�С�к��������ɱ䣬�������ڿ�������ؽ���������Ԫ�������˴����ˡ�

���������������ķ����У��ͷ�������˵��

��������50��ǰ�����뼸λ���˺���������һ�����ǰ�105��Ԫ�Ժϻ�ķ�ʽ�����ҵ�������Ƕ϶��һ�������Լ��ڻ��۲Ƹ��������ø��á���

����50���Ľ��죬������������˭�ڷ�ɢ�Ƹ�������Ա����Լ����ø��á���ȷʵ�dz���������������û��ʱ����������������⣬����˵˭���Ծ����ҵ�Ǯ����������Ը���Ǯ����ijλר�ҡ����ǣ������ƺ��붼û��Ҫ�ڴ��Ʒ�������ʲô������ѡ���Լ������ϵ��������ѻ����������Լ��뿪��������ǵIJƸ��������DZ���������֪����ЩǮ���������

��������һֱ��ΪǮ����һ��Ʊ����Ӧ��Ͷ�ŵ������ȥ���Ҳ�֧�ֳ����Ƹ����ر������ǵ��ʽ����������60�ڱ�����ƶ�������֮ʱ�������ҵ�����֧�������Ĺ۵㡱��

���������ǰͷ��ؽ�����Ͷ���˺ܶྫ��������ҵ��2010�꿪ʼ�ͷ��غǴķ����ˡ�������ŵ���ж��������Ե��й���ӡ�ȵȹ��ҡ�Ȱ�衱����Ȼ���й��ĸ����Dz�δ�����������Ӧ����һ�����벻ͬ������Ļ���أ�����Ҫ��������ҵ��ƶȽ�����أ����仰˵���ܴ�̶�����������˰���ƶȴٽ�������������ҵ�ķ�չ��Ŀǰ��������50%���Ų�˰���Ų�Խ�࣬˰��Խ�ߣ����Ǿ��׳�ȥ���ʲ������Ų�˰�����Ҵ�����Ǯ���˽��������10%���Ų�˰�����Żݡ���ˣ������ǻ��룺���佻�߶���Ų�˰���������Ⱦ��һ���֣��ȵõ��˺��������������ú���Խϵ͵�˰�ʼ̳�һЩ�ʲ�������˵�����Ƽ���˰�յ��ƶȣ��Ǵٽ�����������ҵ��չ�Ĵ�����

������Ȼ�������������ھ����ʲ���������ȫ��Ϊ�߶��Ų�˰�Ĵ��ڣ����ǵ����Ļ���ǿ���������θС��ݱ�����������ͳ��ʲ���κ�������1.6������Ԫ�ļ�˰�ƻ������а���ȡ�������Ų�˰����Ժܶ�����������˵�Ǹ�����Ϣ������Ȥ���ǣ���Ϣһ��������120�������������飬��������ȡ���Ų�˰��

������ŦԼʱ�����������ǹ�����������Ҫȡ���Ų�˰�����£����еĸ��������ȶ��Ǵĵĸ��ס��ͷ��ء�����˹�ȡ��ȶ��Ǵĵĸ�������������Ը����д����ȡ���Ų�˰��ʹ����ǧ���̡������̵ĺ��Ӳ��Ͷ���ʹ������Զ���У�������Զƶ�������˼�ͥ��һ��Ī����˺����ͷ���Ҳ��ʾ����ȡ���Ų�˰�Ǹ�������Ǽ������ģ���Ϊ�ǻ����һ������ײ㡱��

������ͷ�����ʵ���ж�����������̬�ȣ�������һ�������������Ų��滮��

�����Ķ��ͷ���

������������2012���¹ɶ����š���ѡ��

��������ҵ������������

����2011�����ǵ�Ͷ�ʳֹ�����ֻ��Ϊ�����ٵļ����ز������ҵ��ͣ���ڡ������ҡ���������ȣ���ֻ��Ʊ�䶯��������������Ͷ�ʾٶ��dz��ش��������������ҵ���Ѿ���Ժ����ȫ�������ǹ�����IBM����ͨ�ɣ��������������е����ȹɣ�����2010������˵����δ��1�����ҿ��ܳ���һ��������10����Ԫ�ĸ������й�Ʊ��

��������ҵ��������������������������ҵ������ҵ�ľ�Ӫҵ���ܷ��ز�����Ӱ��ܴ�����¡���������е�ӯ��ǿ���������ʲ��Ƚ����ʱ���ҲӰ����ֱ�ӵ���Clayton���ݹ�˾�������������Ĵﵽ��ʷ���¼ˮƽ�������������У���ǰ�Ĺ��ƶ����������̣�2011��Լռ�����ƶ����ݲ��������㷸����һЩ�ش������������ϯִ�й�Brian7%��Moynihan��������Щ������ȡ���˼����ɫ��������ԣ����������뷿�ز�����������صĽ�չ������Ҫ��������������Ĺ��̻���Ҫ�ü�5����ҵ��2011���˰ǰ����ֻ��5.13����Ԫ���������ʱ�䡣���ͬʱ���ڰ���������������һ�ҹ�2010���࣬���Ǻ�2006��˰ǰ����18����Ԫ��ģ��ġ������������ġ�������ʵ�Ĵ���ҵ���ڽ�Ƚ�������70%��������ⱻ��������֮���ܹ������ܾá����ǿ��Թ���7���������йɷݵ���Щ�Ϲ�Ȩ֤�ڵ���֮ǰ���ܽ�����кܸߵļ�ֵ��

�������ز�ҵ���ڡ������ҡ�������

�����������������졢���������ҵ����ϲ�������������������ݱ仯���Կ������������ô�2009���������������Ȳ����Ը��ա�������һ��������������54���ӹ�˾����������һ�ҹ�˾Marmon���ž���11��������ͬ��ҵ������ӵ��140����ҵ�������֮����������о�����ϣ����˾��ʱ��ʵ����������ڷ����о������������á����������ǽ�һ���������������������귢����ʲô�仯�����п��Ը����Ǹ������ʾ��

�������ҵ���������ļ��뷿�ز���صĹ�˾(���в�������Clayton���ݹ�˾�����ǽ��������ںͽ��ڲ�Ʒ���)����ȥ3��˰ǰ����ֱ��ǣ�2009��2.27����Ԫ��2010��3.62����Ԫ��2011��3.59����Ԫ����������ļ��뷿�ز���صĹ�˾���������ϲ�������п۳�����ᷢ�����������ڶ�dz���ɢ�ķǷ��ز����ҵ���ȥ3���Ӫҵ����ֱ��ǣ�2009��18.31����Ԫ��2010��39.12����Ԫ��2011��46.78����Ԫ��2011��Լ��2.91����Ԫӯ���������չ�·����˾�����dz���֮�⣬2011�������43.87����ԪӪҵ������˵���������ô���ҵ�Ѿ�����ҵ��������������2008�����Σ���Ļ����Դ���и��չ�������Ȼ���ز������ҵ��ͣ���ڡ������ҡ���������ȣ��������������ҵ���Ѿ���Ժ����ȫ������

��������2010������˵����δ��1�����ҿ��ܳ���һ�η��۷���������ʵ���Ǵ���ش���

��������������5����ҵ�ľ�Ӫҵ���ܷ��ز�����Ӱ��ܴ�����Ӱ����ֱ�ӵ���Clayton���ݹ�˾���������������ƶ����������̣�2011��Լռ�����ƶ����ݲ�����7%��

����������ԣ����������뷿�ز�����������ص�5����ҵ��2011���˰ǰ����ֻ��5.13����Ԫ������2010���࣬���Ǻ�2006��˰ǰ����18����Ԫ��Ƚ�������70%��

���������ʣ���ͨ�ͣ�����ծȯ����ȫ

����Ͷ�ʻ��ڻ��ҵ��ʲ�ʱ�����������ֲ���˶��������ٵ�ͨ�ͷ��ա�ʵ���ϣ�1980������ڷ��ز�ҵ���ڡ������ҡ������ȵĸ�����ȷʵ�ܺõ���������һ�㡣���ǣ����ڴ������������졢���������ҵ����ϲ�������ˮƽ�������Ե���Ͷ���߳е��Ĺ�������������������������ݱ仯���Կ��������������ٵķ��ա���ˣ����ڵ�ծȯӦ������һ��������յı�ǩ��

����ˣ���Ŀǰ����ˮƽ����ͨ���ʵĻ����£���һ��Ҳ��ϲ����Щ���ڻ��ҵ�Ͷ�ʡ�������ˣ�����ϣ�����е�����Ͷ�ʵĹ�ģ��Ȼ�൱�Ӵ�������Ҫ�Ƕ���Ʒ�֡���������ˮƽ�Ƕ�ô�ͣ��ڲ���ϣ�������ֳ��������Ե���Ҫ�������DZ����ڼ�����Ҫ�����ĵ�λ������Ҳ���Բ�������һ��㡣Ϊ���������������Ե���Ҫ��������Ҫ�����������ڹ�ծ(Treasury bill)������������ҵľ��û���֮����Ҫ���������ʱΨһ�ܹ�����ס��Ͷ��Ʒ�֡�����������Ӫ��������ˮƽҪ����200����Ԫ��100����Ԫ�����ǵľ������ޡ�

��������������������Ҫ�ͼ�ܲ�Ҫ��֮�⣬����һ�㲻�Ṻ�����������ʲ���ص�֤ȯ�����������п����ṩ��ͬѰ���ĸ������ʿ���������һ���ر�Ľ����ۣ���������ծȯ��Ъ�Ա����ڼ�������ijֻ��˾ծ���۹��ͣ�Ҳ���������������Ѿ��������ϸߵ�ˮƽ���Ӷ��ṩ�������½��ڼ䷢�еĸ�����ծȯʵ�ֽϴ��ʱ����õĿ����ԡ�

�����������ǹ�ȥ���������ù������ֻ��ᣬδ��Ҳ�п����ٴ����ã������������Ƕ�����Ͷ�ʻ����̬��ȴ��180�ȴ�ת�䡣���죬��������ʿShelby Cullom Davis����ǰ˵��һ�����������ۿ������dz����ã���ծȯ���������˵���ܹ��ṩ���յĻر������Ƕ����ڵļ۸������ʵ�ṩ�����ر��ķ��ա���

����С�Ļƽ��г���ĭ

���������Ͷ��������ƽ�Ķ�������Ϊ�������Ŷ��ڻ��ұ�ֵ�Ŀ־���һ����������ȥʮ�궼֤�������������ȷ�ġ�����֮�⣬�ƽ�۸�ij������DZ���Ҳ�̼�Ͷ���߲����˸���Ĺ������飬��������Щ�ѽ�����ǿ�����֤������Ͷ�����۵�Ͷ���߸�������롣���š����硱Ͷ����ӿ��ƽ�Ͷ�ʵĿ����Ǵ���������Լ�������������ֻ����һ��ʱ���ڡ�

�����ڹ�ȥ15������ǿ������������ĭ�ͷ��ز���ĭ��֤���ˣ�һ�����������Ͷ�ʹ���ټ��Ϲ㷺���������˽�֪�ļ۸������������һ�𣬾�����ͷ�ͬѰ���Ĺ����г���ĭ������Щ�г���ĭ�У��ܶ�����ֻ���̬�ȵ�Ͷ���ߺ���Ҳ���ò����г������ļ۸����ǡ�֤�ݡ���ǰ������ͷ����Ⱥ��Ѹ�ٴ�����ţ���һ��ʱ���ڣ������������ӵ������ʽ������ά����ĭ�������͡�����ĭ��������һ���̶ȣ��ͻ�ɱ�������ѡ����Ǹ�ʱ�ͻ��ٴ���֤�Ǿ��ϻ�����������ȥ�����Ǵ����ˣ������������Ǵ�ɵ�ϡ��� |